カンボジアでは、保険会社が伝統的な販売パートナーである銀行への依存度を下げようとしているため、保険代理店の労働力がより多くの保険料をもたらしている。

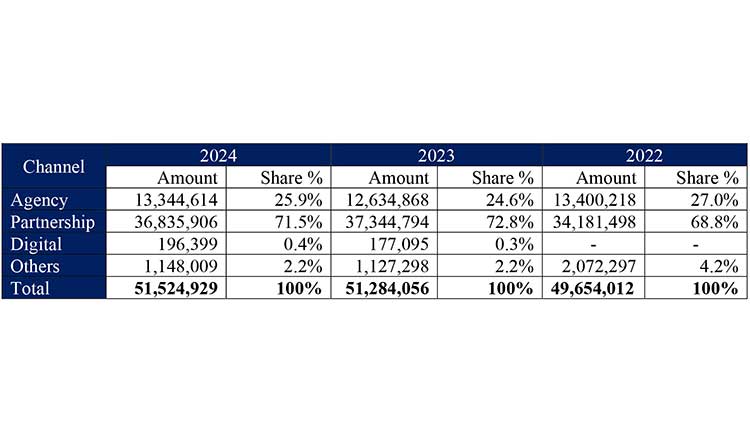

2024年第1四半期の保険料収入は、前年同期の1,260万ドルに比べ6%多い1,334万ドルであった。

コロナが流行する前の2020年には、保険業界には30,000近い代理店があった。今日、業界の推計によれば、現場の代理店は8,000〜10,000社に過ぎない。

コロナパンデミックが発生したとき、カンボジア全体として経済が悪化しました。民間部門の雇用が大幅に失われ、中小企業の経営者は生活の糧を失いました。

生活必需品のためのお金がないとき、保険は(重要ではあるが)贅沢品となる。保険はなくても困らないものなのだ。そのため、何千という代理店にとって、保険販売はもはや現実的な収入源ではなくなった。マニュライフ・カンボジアのロタ・チャン最高経営責任者(CEO)はクメール・タイムズに次のように語った。

しかし、今は改善されています。マニュライフでは、代理店向けの社内研修プログラムを実施しています。マニュライフ・カンボジアで最初の保険代理店としてキャリアをスタートさせたチャン氏は、「今年は、より多くの足が地に着くことを期待しています」と語った。

コロナの大流行の影響以外でも、代理店になることを希望する人々に対する規制は厳しくなっている。カンボジア保険監督庁は、保険商品の不誠実で誤解を招くような販売を懸念し、保険代理店の資格を得るための基準を厳しくした。

他方、カンボジア国立銀行は2021年、銀行とその代理店に対し、ミスセリングや強引な販売に警告を発するプラカを発行した。その結果、銀行も顧客に保険商品を押し付けることに慎重になった。NBCはこのプラカで、銀行に対し「顧客に保険加入を強要したり、顧客の明確な許可なく口座から保険料を引き落としたりしてはならない」と警告している。

国民に金融に対する意識を持たせるという規制当局の役割は、顧客により多くの情報を提供することにつながる、と保険会社は言う。「カンボジアでは、規制当局は一般市民や関連機関に対し、生命保険のメリットや長期的なファイナンシャル・プランニングに関する教育プログラムを優先的に提供し続けている。第二に、保険会社とカンボジア保険協会も、市場教育と、家族の将来のための継続的な保障と長期的なコミットメントの重要性に多額の投資を行った。その一例として、2023年、フォルテ生命はブランディングと更新に関する消費者意識に関する新たな戦略を実施しました。これには、特に代理店の従業員のトレーニングが含まれています」とフォルテ生命のCEO、プルー・シータン氏は述べた。

こうした要因以外にも、カンボジアの銀行システムは不動産部門の不良債権との戦いで危機に直面している。銀行の2023年の成長率は4.8%と、過去20年間で最も低い成長率を記録した。銀行は2024年にバランスシートの改善に注力するため、保険販売は二の次になっている。

2024年第1四半期の代理店経由の保険販売は25.9%で、前年同期の24.6%から増加した。これとは対照的に、バンカシュアランスの総売上高への寄与はわずかに減少した。